Guide fiscal 2024 L’impôt sur la Fortune Immobilière – IFI

L’Impôt sur la Fortune Immobilière (IFI) est venu remplacer depuis 2018 l’Impôt de Solidarité sur la Fortune (ISF).

Bon nombre de contribuables anciennement assujettis à l’ISF sont moins fiscalisés au regard de l’IFI, voire n’y sont pas soumis.

Cet impôt sur le patrimoine s’approche sensiblement de son prédécesseur par ses modalités de calcul.

En revanche, son assiette est désormais restreinte aux biens immobiliers.

Personnes imposables

Sont imposables les personnes physiques domiciliées en France.

L’imposition est due par foyer fiscal

- Couples mariés, à l’exception des couples séparés de biens et ne vivant pas sous le même toit, en instance de divorce ou de séparation de corps et autorisés à résider séparément.

- Personnes liées par un pacte civil de solidarité (PACS).

- Personnes vivant en concubinage notoire (et soumises à une imposition commune).

Les personnes domiciliées hors de France, ou qui ont installé leur domicile fiscal en France au cours des cinq années précédentes, ne sont imposables que sur les biens situés en France, y compris s’ils sont détenus au travers d’une société.

Biens imposables

L’IFI porte exclusivement sur l’ensemble des biens et droits immobiliers composant le patrimoine du contribuable au 1er janvier de l’année d’imposition, qu’ils soient détenus directement ou indirectement au travers de sociétés ou d’organismes. Cependant, quelques exonérations, totales ou partielles, sont prévues.

Biens exonérés

Les biens partiellement exonérés sont, notamment :

- La résidence principale bénéficiant d’un abattement de 30 % de sa valeur, si détention du bien en direct ;

- Les biens ruraux donnés à bail à long terme : exonération de 75 % sous conditions ;

- Les bois et forêts : exonération de 75 % sous conditions ;

- Les parts de Groupements Forestiers : dans le cas général, la part représentative des forêts est exonérée de 75 %, sous conditions.

Les biens totalement exonérés sont, notamment :

- Les titres de sociétés ayant une activité commerciale, industrielle, libérale ou agricole, et dont le contribuable détient directement ou indirectement moins de 10 % du capital ou des droits de vote ; dans ce cadre, les parts de certains Groupements Forestiers peuvent être totalement exonérées ;

- Les biens immobiliers dans lesquels une société exerce son activité commerciale, industrielle, libérale ou agricole ; ils ne sont pas pris en compte pour déterminer la fraction taxable des titres de cette société ;

- Les biens immobiliers professionnels du contribuable, à partir du moment où certaines conditions sont respectées ;

- Les parts d’OPCVM (fonds communs de placement, SICAV, etc.) si le contribuable détient moins de 10 % de l’OPCVM (situation la plus fréquente) et que l’OPCVM détient directement ou indirectement moins de 20 % de biens ou droits immobiliers taxables ;

- Les actions de sociétés d’investissement immobilier cotées (SIIC) si le contribuable détient directement ou indirectement moins de 5 % du capital ou des droits de vote de la SIIC ;

- Les contrats d’assurance vie et contrats de capitalisation en euros ;

- Les plans d’épargne retraite (Loi PACTE), les PERP, les contrats Madelin, etc. ;

- Les unités de compte (UC) de contrats d’assurance vie et contrats de capitalisation lorsque l’UC détient, directement ou indirectement, moins de 20 % de biens ou droits immobiliers taxables.

Passif déductible :

Les dettes existantes au 1er janvier 2023, qui sont à la charge personnelle du contribuable et justifiables, peuvent être déduites de l’actif taxable de l’IFI, à condition qu’elles soient afférentes à la propriété d’un bien imposable, au prorata si le bien taxable bénéficie d’une exonération partielle.

Ainsi, par exemple, ne sont pas déductibles :

- L’impôt sur le revenu et les prélèvements sociaux ;

- La ou les taxe(s) d’habitation.

D’autres règles particulières de déduction des crédits s’appliquent également, notamment :

- Le capital restant dû sur un crédit in fine n’est déductible qu’en fonction de la durée restant à courir ;

- Les prêts familiaux directs ou effectués par l’intermédiaire de sociétés contrôlées par le contribuable sont non déductibles ou strictement encadrés ;

- Dans le cas d’un actif brut supérieur à 5 000 000 €, les dettes déductibles sont plafonnées, sauf justification d’un but non fiscal.

Assiette et calcul de l’impôt

L’IFI est assis sur la valeur nette des biens imposables avec un seuil d’imposition fixé, pour 2023, à 1 300 000 €.

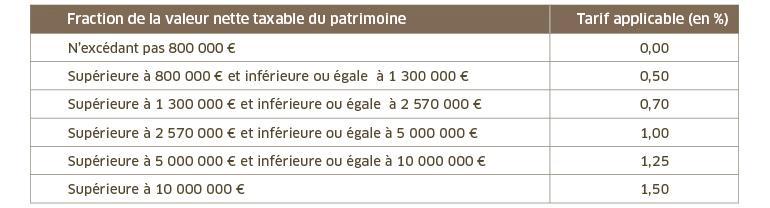

Il est calculé selon le barème ci-dessous :

Barème IFI 2024

Pour atténuer l’effet de seuil (taxation dès 800 000 €, alors que le seuil d’imposition est de 1 300 000 €), une décote est prévue pour les patrimoines dont la valeur nette taxable est au moins égale à 1 300 000 € et inférieure à 1 400 000 €.

La formule de lissage est la suivante : 17 500 € – 1,25 % de la valeur nette taxable du patrimoine.

Exemple : Un redevable détient, au 1er janvier de l’année 2024, un patrimoine net taxable de 1 300 000 € (tarif applicable : 0,50 %).

Calcul de l’impôt

- Montant de la cotisation de l’IFI avant la décote : (1 300 000 € – 800 000 €) x 0,50 % = 2 500 €

- Montant de la décote à déduire : 17 500 € — (1 300 000 € x 1,25 %) = 1 250 €

- Montant de l’IFI dû au titre de l’année 2020 : 2 500 € — 1 250 € = 1 250 €

L’application de la décote a pour effet de réduire l’impôt dû à 1 250 € pour un patrimoine net de 1 300 000 €

Réduction IFI

Les dons en numéraire au profit de certains organismes assurent le droit à une réduction de 75 % et dans la limite d'un gain fiscal maximum de 50 000 € pour l’IFI 2024.

Les organismes concernés sont :

- Les établissements de recherche ou d'enseignement supérieur ou d'enseignement artistique publics ou privés, d'intérêt général, à but non lucratif ;

- Les fondations reconnues d'utilité publique ;

- Les entreprises d'insertion et des entreprises de travail temporaire d'insertion ;

- Les associations intermédiaires ;

- Les ateliers et chantiers d'insertion ;

- Les entreprises adaptées ;

- Les groupements d'employeurs qui bénéficient du label GEIQ délivré par le Comité national de coordination et d'évaluation des groupements d'employeurs pour l'insertion et la qualification ;

- L'Agence nationale de la recherche ;

- Les fondations universitaires et les fondations partenariales.

Plafonnement

Le mécanisme du plafonnement (CGI art. 979) a pour but d’éviter que le montant total formé par l’IFI (après réductions) et l’impôt sur le revenu n’excède 75 % des revenus du redevable, de l’année précédente. En cas d’excédent, celui-ci vient en diminution de l’IFI à payer, mais en aucun cas, il ne s’impute pas à l’impôt sur le revenu ni ne donne lieu à restitution.

Les revenus servant de base au plafonnement sont ceux réalisés ou encaissés au cours de l’année précédant l’année d’imposition à l’IFI :

- Les revenus mondiaux, catégoriels (plus-values incluses) nets de frais professionnels, déduction faite des déficits catégoriels dont l’imputation est autorisée pour l’impôt sur le revenu (ex. : revenus fonciers) ;

- Les revenus exonérés d’impôt sur le revenu et les produits soumis à un prélèvement libératoire de l’impôt sur le revenu ; que ces revenus ou produits aient été réalisés en France ou à l’étranger.

Les valeurs servant de base à l’IFI sont déterminées par la déclaration détaillée et estimative souscrite par le contribuable, sous réserve du contrôle de l’Administration.

Les impôts à ajouter à l’IFI, pour le calcul du plafonnement, sont ceux dus en France et à l’étranger au titre des revenus et produits de l’année précédente calculés avant l’imputation des seuls crédits d’impôt représentatifs d’une imposition acquittée à l’étranger et des retenues non libératoires.

Modalités de dépôt de la déclaration

Les modalités de déclaration sont les mêmes pour tous les contribuables, sans distinction à faire selon le montant du patrimoine taxable.

Les redevables doivent porter les éléments nécessaires sur leur déclaration de revenus (formulaire n° 2042-IFJ-K), ainsi que sur des annexes à joindre à cette déclaration.

Impôts sur le revenu

Déclaration des revenus

Vos placements

Aide à la déclaration

Nouveautés

Actualités et opportunités

Date de publication : 15/03/2024

Ce guide fiscal est exclusivement conçu à des fins d'information. Il ne constitue ni un élément contractuel ni un conseil en investissement. Les informations contenues dans ce document sont à jour à la date de sa publication et sont susceptibles d'être actualisées notamment, suite à une évolution de la législation fiscale. Union Financière de France Banque n'est pas tenue de les mettre systématiquement à jour et se réserve le droit de les modifier sans préavis.

La responsabilité de l’Union Financière de France Banque ne saurait être engagée du fait des informations contenues dans ce guide fiscal, et notamment par une prise de décision de quelque nature que ce soit sur la base de ces informations.