Pension, retraite et rente

Il s'agit du montant imposable qui figure sur le relevé (dématérialisé ou papier) établi par l’organisme payeur et non du montant perçu.

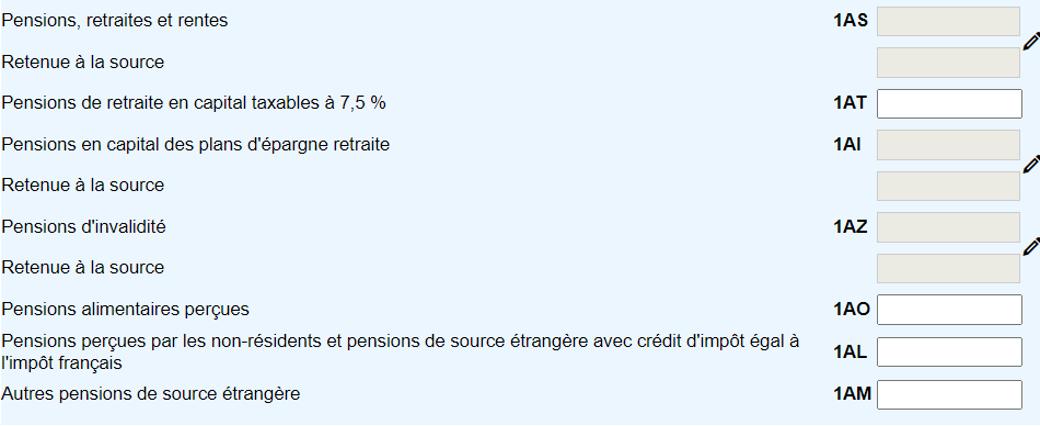

Sommes à déclarer 1AS à 1DS (ou 1AL à 1DM)

Doivent être déclarées :

- Les sommes perçues au titre des retraites publiques ou privées y compris les majorations de retraite ou de pension pour charges de famille ;

- Les rentes viagères à titre gratuit (rente à caractère indemnitaire allouée aux victimes d'accidents) ;

- Les prestations de retraite versées sous forme de capital, par exemple le capital perçu à l’échéance d’un plan d’épargne pour la retraite populaire (PERP) affecté à l’acquisition de votre résidence principale en première accession à la propriété (option possible pour le prélèvement de 7,5 %).

Préretraite

En cas de préretraite, les allocations doivent être déclarées cases 1AP à 1DP.

Pensions de retraite taxables à 7,5 % (case 1AT et 1BT)

Sur demande expresse et irrévocable, les pensions de retraite versées sous forme de capital peuvent être soumises à un prélèvement forfaitaire de 7,5 % libératoire de l’impôt sur le revenu. L’option n’est possible que si le versement en capital ne fait pas l’objet d’un fractionnement et si les cotisations versées pendant la phase de constitution des droits étaient déductibles du revenu imposable. Il convient alors d’indiquer, case AT ou BT, le montant des pensions avant déduction des cotisations et contributions prélevées sur les pensions.

Dans le cas des retraites, celles-ci bénéficient de l’abattement de 10 %. Il est au minimum de 442 € par pensionné et au maximum de 4 321 € par foyer fiscal.

Les contribuables âgés de plus de 65 ans et les invalides de condition modeste peuvent bénéficier, pour le calcul de l’impôt sur le revenu, d’un abattement sur leur revenu imposable. Chaque année, l’administration fiscale réévalue les montant de l’abattement et les seuils de revenus permettant d’en bénéficier dans la même proportion que la limite supérieure de la première tranche du barème de l’impôt sur le revenu, soit 4,8 % en 2023.

Il faut :

- Soit être âgé de plus de 65 ans au 31 décembre 2023, qu’il s’agisse du contribuable ou, pour les personnes soumises à imposition commune, de l’un des membres du couple ;

- Soit être titulaire de la carte mobilité inclusion portant la mention « invalidité » ou d’une pension militaire ou d’accident du travail pour une invalidité d’au moins 40 %. Cette condition doit être satisfaite par le contribuable lui-même ou, pour les personnes soumises à imposition commune, par chacun des membres du couple.

Remarque

Si le montant prérempli est inexact, il convient de le rayer et de le modifier afin d’indiquer le montant exact (lignes 1AS et 1BS, 1AZ et 1BZ, 1AL et 1BL).

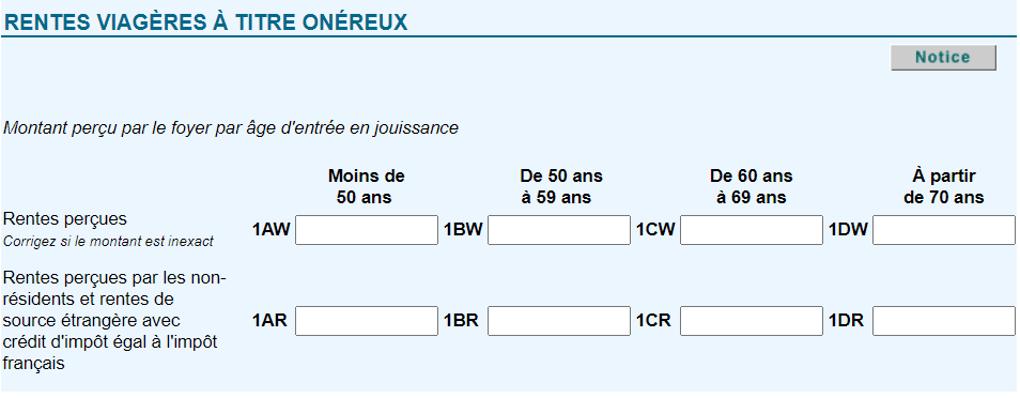

Rentes viagères à titre onéreux 1AW à 1DW (ou 1AR à 1DR)

Ce sont les rentes perçues en contrepartie du versement d’une somme d’argent ou de la transmission d’un bien, ainsi que les rentes allouées en dommages-intérêts par décision de justice.

Remarques sur le montant à déclarer :

Il convient d’indiquer sur chacune des lignes 1AW à 1DW (ou 1AR à 1DR), le montant total des rentes perçues en 2023, par tous les membres du foyer fiscal, en fonction de l’âge qu’avait chaque bénéficiaire lors de l’entrée en jouissance de la rente.

Il suffit d’indiquer la somme perçue, le montant imposable sera calculé automatiquement.

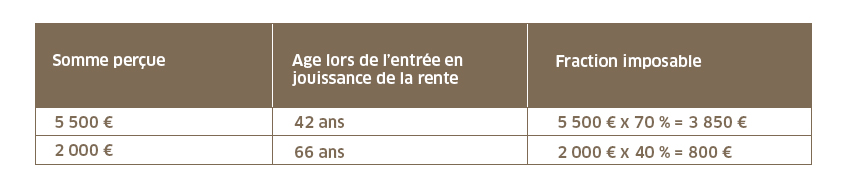

Seule une fraction de ces rentes est imposable. L’âge du bénéficiaire au moment de la date d’entrée en jouissance, détermine la fraction imposable de la rente :

- si le bénéficiaire était âgé de moins de 50 ans, la fraction imposable sera de 70 % (ligne 1AW) ;

- si le bénéficiaire était âgé de 50 à 59 ans inclus, la fraction imposable sera de 50 % (ligne 1BW) ;

- si le bénéficiaire était âgé de 60 à 69 ans inclus, la fraction imposable sera de 40 % (ligne 1CW) ;

- si le bénéficiaire était âgé de 70 ans et plus, la fraction imposable sera de 30 % (ligne 1DW).

Exemple