Nous connaître Votre profil investisseur

Dans un monde de plus en plus mouvant et incertain, la détermination d’une allocation d’actifs adaptée à votre situation et à vos objectifs personnels constitue une étape cruciale pour vous permettre d’envisager sereinement votre investissement financier. Retour sur les grands principes qui régissent la construction des allocations de nos clients.

Bien allouer ses actifs pour envisager sereinement un investissement de long terme

Avec 50 ans d’expérience en matière de conseil en investissement financier, l’UFF a depuis l’origine fondé sa démarche de conseil en investissement financier sur le concept d’allocation d’actifs. S’appuyant sur une multitude d’études académiques démontrant l’importance stratégique de cette notion, l’UFF considère que la détermination d’une allocation adaptée à la situation personnelle, aux objectifs et à l’appétence pour le risque de chacun, constitue une étape incontournable pour valoriser un capital dans le temps.

Par ailleurs, dans un monde où l’accès à l’information est total, il nous paraît important de se méfier des solutions toutes faites, construites pour répondre à un cas général et non à des objectifs personnels.

Une analyse personnalisée, une vision globale

Fondant son approche sur une démarche personnalisée, votre Conseiller UFF procède à une analyse préalable de votre patrimoine. Pour ce faire, il s’appuie sur l’ensemble des informations que vous lui communiquez et qui se révèlent nécessaires à la réalisation de cet audit (âge, situation personnelle, actifs financiers détenus…), en vue de vous apporter un conseil personnalisé. Cette démarche est toutefois encadrée par des principes clairs, dans le respect des réglementations encadrant notre activité, notamment en matière de contrôle de votre exposition au risque.

Sur quoi se fonde votre Conseiller UFF pour définir sa proposition d’allocation de vos actifs ?

Tout d’abord, il analyse votre situation personnelle et prend en compte un certain nombre d’informations clés lui permettant de définir votre profil d’investisseur, telles que :

- votre connaissance et votre expérience en matière d’investissement ;

- votre situation financière ;

- vos objectifs patrimoniaux (constitution ou valorisation d’un patrimoine financier, préparation à la retraite, acquisition immobilière, études des enfants, transmission…) ;

- votre horizon de placement.

À partir de ces informations, il identifie une stratégie d’investissement à votre image : sécuritaire, prudente, équilibrée ou dynamique.

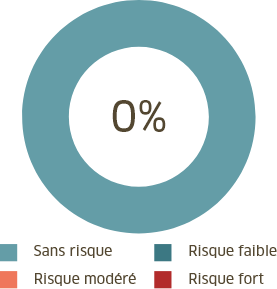

Stratégie sécuritaire

Vous n'acceptez aucun risque de perte en capital et vous vous satisfaites en contrepartie d'un rendement faible.

Aucun investissement sur des supports à "risque faible", "à risque modéré ou fort".

Tous vos investissements se font sur des supports "sans risque".

Les supports communément définis comme "sans risque" sont tous vos avoirs financiers détenus à l'UFF ou dans d'autres banques, de type liquidités, livrets d'épargne, CEL/PEL, assurances vie investie en fonds Euros à capital garanti, OPCVM monétaire court terme...

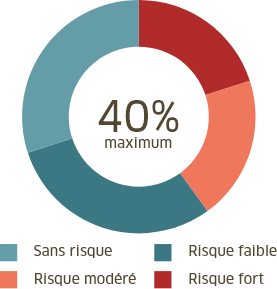

Stratégie prudente

Vous acceptez de faibles risques de perte en capital et vous vous satisfaites en contrepartie d'un rendement modéré.

40% maximum de vos investissements se font sur des supports "à risque modéré et/ou fort".

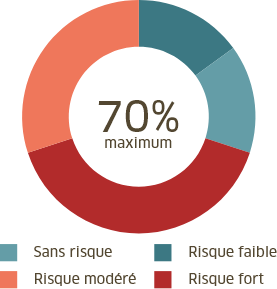

Stratégie équilibrée

Vous acceptez de prendre des risques modérés de perte en capital et vous recherchez en contrepartie un rendement significatif.

70% maximum de vos investissements se font sur des supports à "risque modéré et/ou fort".

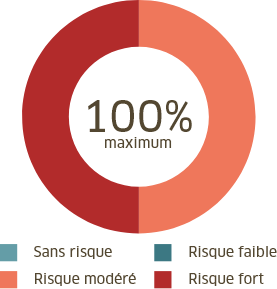

Stratégie dynamique

Vous acceptez de prendre des risques forts de perte en capital et vous cherchez en contrepartie un rendement important.

100% maximum de vos investissements se font sur des supports à "risque modéré et/ou fort".

Votre stratégie d'investissement

Cette stratégie d’investissement est construite selon des règles claires en matière d’exposition aux risques de marché : plus votre appétence pour le risque est faible, plus le poids des gestions « à risque faible » sera prépondérant dans sa proposition. Concrètement, cela se traduit par le respect d’une proportion maximale de supports financiers « à risque modéré ou fort », variable selon la stratégie d’investissement correspondant à votre profil (dans l’optique d’un horizon d’investissement de cinq ans ou plus).

Puis votre Conseiller UFF s’appuie sur les expertises internes et externes pour recourir aux classes d’actifs les mieux adaptées à vos objectifs et pouvant s’intégrer, de façon équilibrée, dans la structuration de votre allocation.

Pour bâtir sa préconisation, il s’appuie enfin sur une gamme de supports financiers, gérée selon le principe de l’architecture ouverte sélective.

Ainsi, diversifiée en matière de classes d’actifs, cette gamme exploite la richesse du marché en sélectionnant des talents de gestion reconnus, pour constituer une gamme totalement exclusive.

Au final, dans un contexte incertain et marqué par un net regain de volatilité, vous accompagner dans l’allocation de vos actifs nous paraît d’une importance encore plus cruciale. Votre Conseiller UFF se tient à votre disposition pour refaire le point sur votre situation personnelle et – le cas échéant – procéder aux évolutions nécessaires. N’hésitez pas à le solliciter !

Gestion sans risque

UFF Garantie Annuelle

Abeille Actif Garanti

Gestion à risque faible (Risque DICI 1, 2 ou 3)

UFF ALLOCATION OPTIMUM (> 3 ans)

UFF ALPHA SELECT (< 2 ans)

UFF CAP DEFENSIF A (> 3 ans)

UFF EURO CREDIT 1-3 HD (> 18 mois)

UFF COURT TERME DYNAMIQUE (< 2 ans)

UFF GLOBAL OBLIGATIONS (> 3 ans)

UFF GLOBAL MULTI-STRATEGIES (> 3 ans)

UFF OBLIGATIONS 2-3 (> 3 ans)

UFF OBLIGATIONS 3-5 (> 3 ans)

UFF SELECTION ALPHA A (> 2 ans)

Gestion à risque modéré (Risque DICI 4 ou 5)

SCI PRIMONIAL CAPIMMO (> 8 ans)

AVIVA INVESTORS EXPERIMMO A (> 10 ans)

UFF CAP DIVERSIFIE (> 5 ans)

UFF GLOBAL ALLOCATION (> 5 ans)

UFF GLOBAL CONVERTIBLES (> 3 ans)

UFF GLOBAL FONCIERES (> 6 ans)

UFF GLOBAL REACTIF (> 5 ans)

UFF OBLIGATIONS 5-7 (> 5 ans)

UFF RENDEMENT DIVERSIFIE (> 3 ans)

UFF SELECTION PREMIUM (> 5 ans)

UFF ALLOCATION STRATEGIES (> 5 ans)

Gestion à risque fort (Risque DICI 6 ou 7)

FCPI UFF FRANCE INNOVATION N°2 (> 7 ans)

UFF ACTIONS FRANCE (> 5 ans)

UFF CAPITAL PLANETE (> 5 ans)

UFF CROISSANCE PME (> 5 ans)

UFF EMERGENCE (> 5 ans)

UFF EUROPE OPPORTUNITES (> 5 ans)

UFF EURO-VALEUR (> 5 ans)

UFF EURO-VALEUR 0-100 (> 5 ans)

UFF HEXAGONE PME (> 5 ans)

UFF GRANDES MARQUES (> 5 ANS)

UFF PRIVILEGE (> 5 ans)

UFF TREMPLIN PME (> 5 ans)

UFF VALEURS PME A (> 5 ans)

Liste des FCP UFF (hors FCPE dédiés aux solutions d’épargne salariale), classés par niveaux de risque et en cours de commercialisation au 31/12/2019.

La valeur entre parenthèses correspond à la durée de placement recommandée.