Traitements, salaires

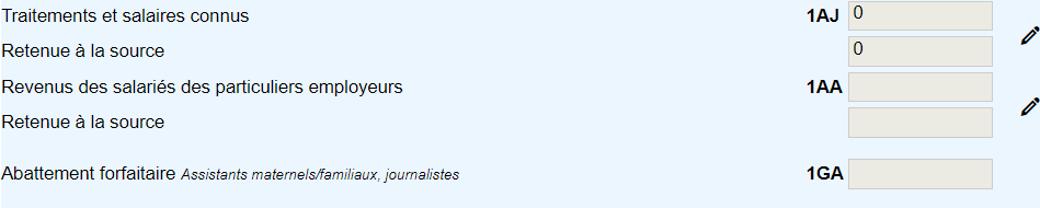

Les revenus d’activité sont à reporter en cases AJ et suivantes de la déclaration 2042.

Les revenus d’activité : case AJ ou DJ (ou AF DF) :

Doivent être reportés :

-

Les sommes perçues en 2023 au titre des traitements, salaires, vacations, congés payés… les avantages en nature fournis par l’employeur (nourriture, logement…).

-

Le montant pris en charge par l’employeur pour une partie des cotisations aux contrats collectifs obligatoires de santé (ces cotisations sont imposables).

-

Indemnités journalières de sécurité sociale (maladie, maternité).

La participation et l’intéressement ayant été versés dans un plan d’épargne salariale sont exonérés.

Remarque

Lorsque les montants pré-remplis sont inexacts, il convient de les rayer et de les modifier afin d’indiquer le montant imposable exact dans les cases 1AJ et 1BJ, 1AP et 1BP.

Cette situation est susceptible de se produire notamment :

- Lorsque la déclaration de la partie versante est erronée ;

- En cas d’exercice d’une profession bénéficiant d’un régime particulier autorisant à pratiquer un abattement sur le montant des rémunérations perçues : journalistes, assistantes maternelles, apprentis, élus locaux ;

- Ou en cas de décès du conjoint en 2023.

Les enfants rattachés

Les enfants rattachés déclarent leurs revenus en cas 1CJ ou 1DJ.

S’ils sont en résidence alternée, les revenus doivent être partagés entre les deux parents.

La rémunération des dirigeants (art. 62, …)

L’article 62 du Code général des impôts (CGI), correspond au traitement fiscal des rémunérations de certains gérants et associés de sociétés soumises à l’impôt sur les sociétés.

Ces dirigeants voient leurs revenus imposés dans la catégorie des traitements et salaires, mais ils sont affiliés, pour leur protection sociale, aux caisses des travailleurs indépendants.

Autres revenus imposables : AP à DP (ou AF à DG)

- Allocations chômage

- Allocation préretraite

- Indemnité parlementaire

- Indemnité de fonction des élus locaux

La base d’imposition reprend tous les éléments constituant la rémunération (salaires, commissions, avantages en nature, quote-part payée par l’employeur au titre des contrats collectifs de prévoyance, etc.), diminués d’un abattement forfaitaire de 10 % (sauf, si l’option pour le régime des frais réels est retenue).

Pour les retraités, la majoration pour charge de famille est devenue imposable au même titre que la retraite depuis les revenus 2013.

Déduction des frais professionnels

Frais réels (cases AK à DK)

Si le salarié estime que le montant de ses dépenses effectives est supérieur à l’abattement de 10 %, il renonce à cet abattement en précisant, dans le cadre « Autres renseignements » de la déclaration de revenus ou sur une note annexe, la nature et le détail des frais exposés. Les justificatifs ne sont pas joints, mais conservés et produits sur demande de l’Administration Fiscale.

Déduction forfaitaire

L’abattement de 10 % représentatif des frais professionnels est au minimum de 495 € par membre du foyer fiscal et au maximum de 14 171 € par salarié du foyer fiscal.