Guide fiscal 2024 Aide à la déclaration

Détention en direct (personne physique)

Déclaration 2031 accompagnée des annexes :

- 2033A - Bilan simplifié (sauf si le chiffre d'affaires annuel est inférieur à 157 000€)

- 2033B - Compte de résultat simplifié

- 2033C - Tableau des immobilisations, amortissements et plus ou moins-values

- 2033D - Provisions et amortissements dérogatoires

- 2033E - Détermination de la valeur ajoutée produit

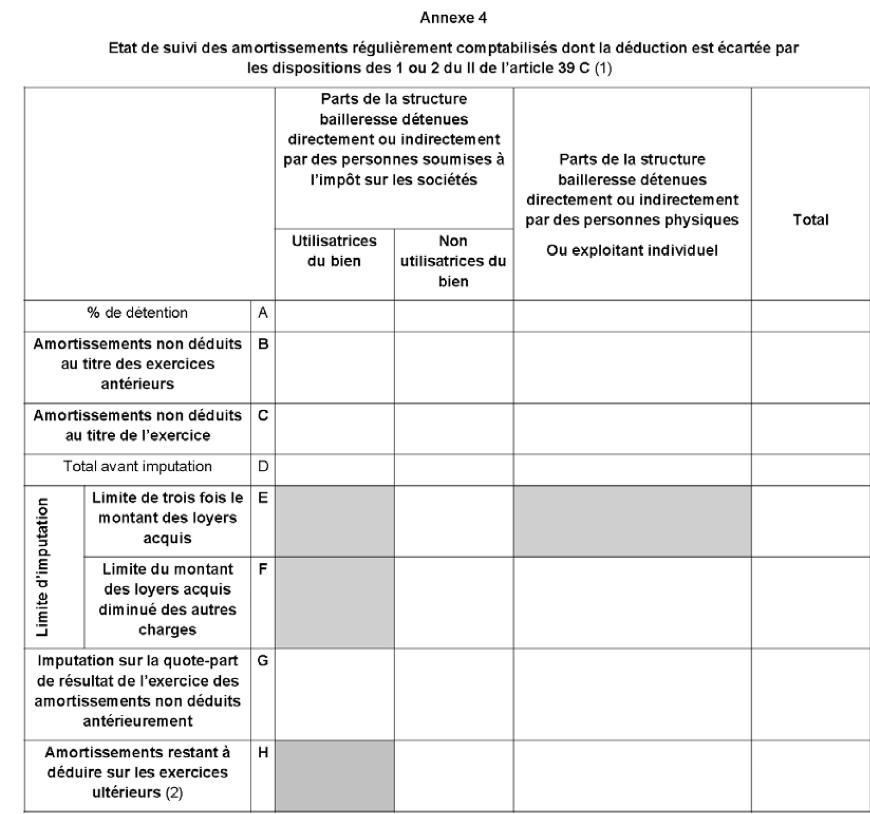

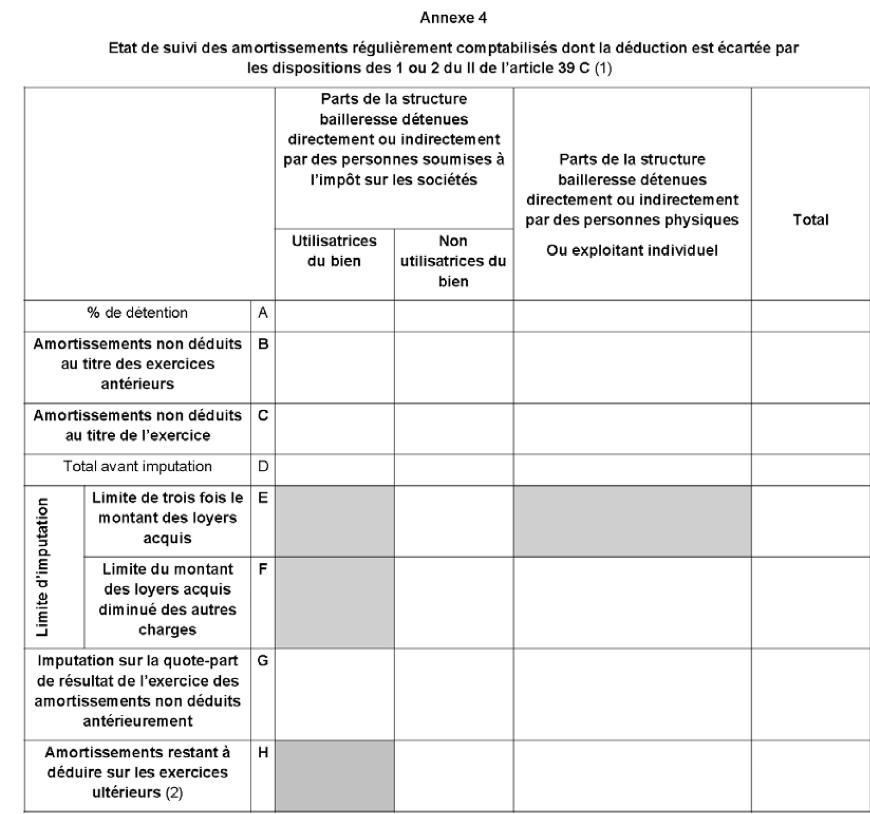

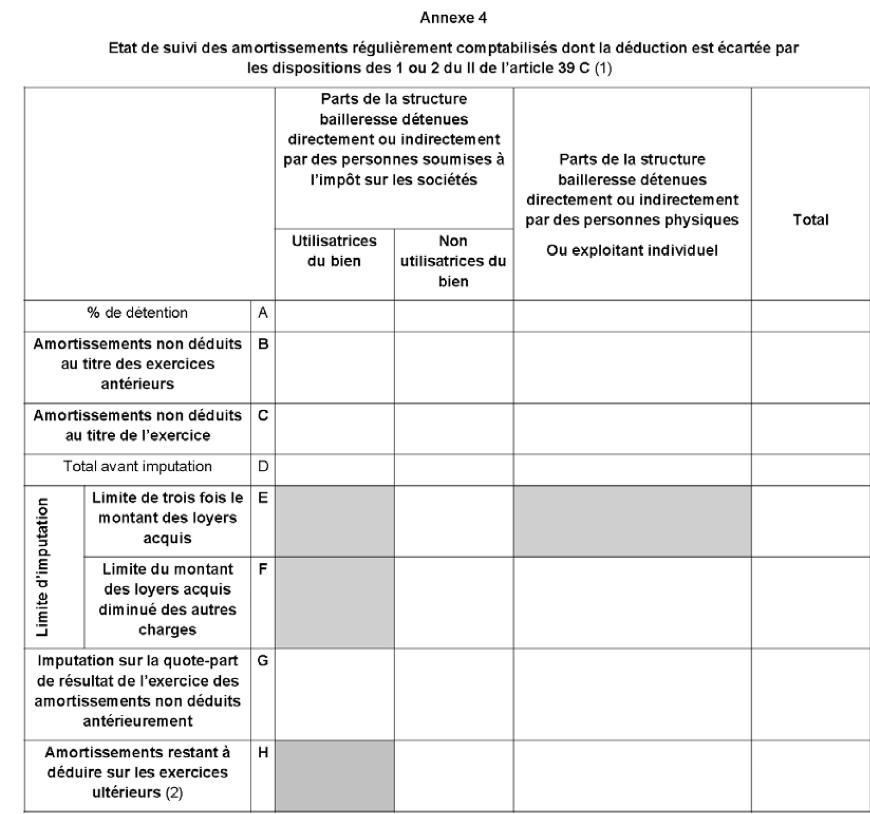

Il convient de réaliser un état de suivi des amortissements et de leur différé de déductions fiscales au niveau de l’entreprise individuelle ou de la société selon le modèle de tableau proposé par l’Administration en annexe 4 de l’instruction du 4 avril 2008 BOI 4 D-2-08.

http://www11.minefi.gouv.fr/boi/boi2008/4fepub/textes/4d208/4d208.pdf

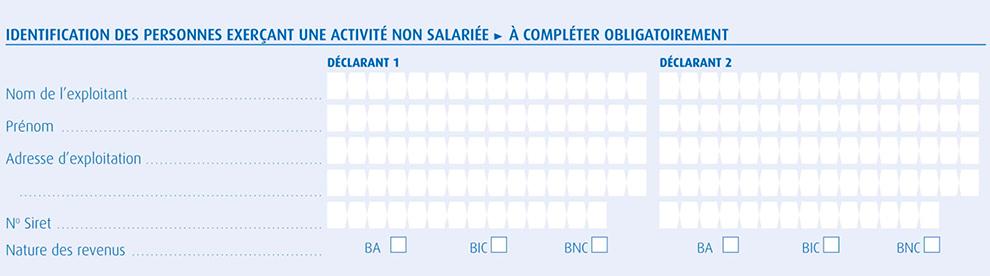

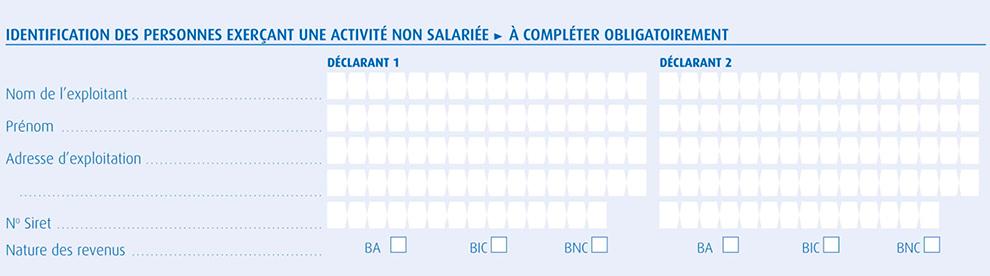

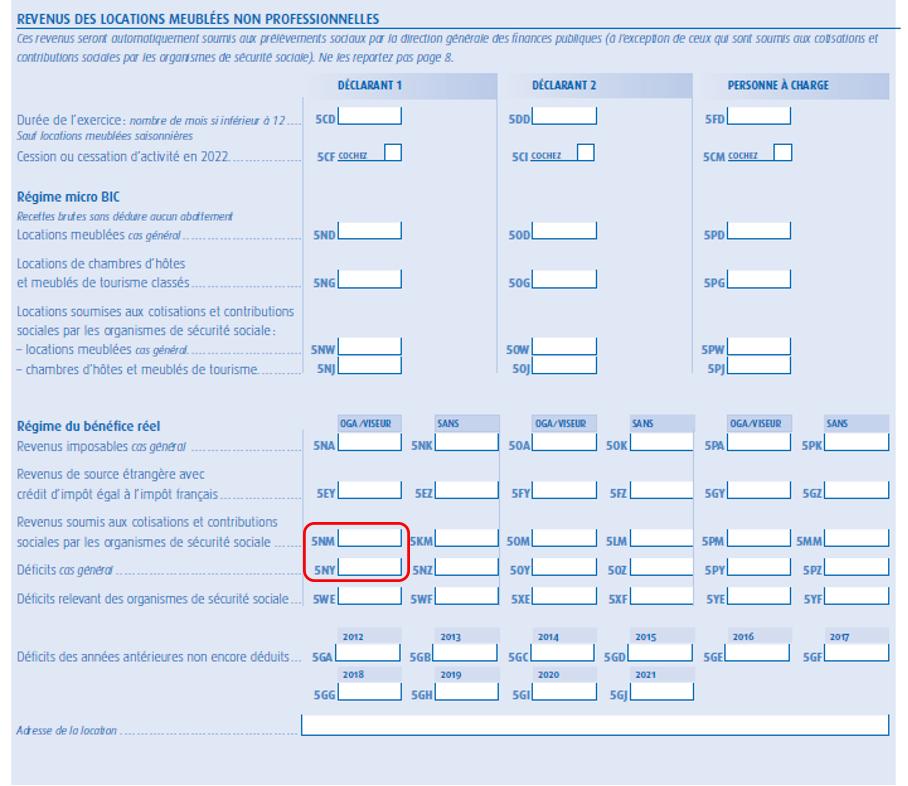

Déclaration 2042 C PRO :

2042 C PRO - Reporter le résultat (bénéfice ou déficit)

Remplir la case 5NA (5NY si déficit) :

- Si non adhésion à CGA : 5NK (ou 5NZ)

- Et 5CD (si la durée d’exercice a commencé avant 12 mois.)

- Indiquer l’adresse de la location.

- 5CF si la location a cessé après le 31/12/2022 (pour stopper l’acompte prélevé à la source)

Les opérations relatives aux activités BIC (professionnelle) et de la location meublée (non professionnelle), peuvent-elles être comptabilisées ensemble ?

Non

Les opérations relatives à chacune des activités doivent être comptabilisées distinctement.

Non

Il est admis que cette déclaration distincte soit réalisée en indiquant le résultat de la location meublée, dans le cadre H « BIC non professionnel » de la déclaration 2031.

EURL et SARL de famille dont le contribuable est gérant majoritaire

Déclaration 2031 accompagnée des annexes :

- 2033A - Bilan simplifié (sauf si le CA annuel est inférieur à 157 000€)

- 2033B - Compte de résultat simplifié

- 2033C - Tableau des immobilisations, amortissements et plus ou moins-values

- 2033D - Provisions et amortissements dérogatoires

- 2033E - Détermination de la valeur ajoutée produit

- 2033F - Composition du capital social

- 2033G - Filiales et participations

Il convient de réaliser un état de suivi des amortissements et de leur différé de déductions fiscales au niveau de l’entreprise individuelle ou de la société selon le modèle de tableau proposé par l’Administration en annexe 4 de l ’instruction du 4 avril 2008 BOI 4 D-2-08.

http://www11.minefi.gouv.fr/boi/boi2008/4fepub/textes/4d208/4d208.pdf

Déclaration 2042 C PRO :

2042C PRO - Reporter le résultat (bénéfice ou déficit)

Remplir la case 5NM (5NY si déficit) :

- Si non adhésion à CGA : 5KM (ou 5NZ)

- Et 5CD (si la durée d’exercice a commencé < 12 mois.)

- 5CF si la location a cessé après le 31/12/2022 (pour stopper l’acompte prélevé à la source)

EURL et SARL de famille dont le contribuable n’est pas gérant majoritaire

Déclaration 2031 accompagnée des annexes :

- 2033A - Bilan simplifié (sauf si le CA annuel est inférieur à 157 000€)

- 2033B - Compte de résultat simplifié

- 2033C - Tableau des immobilisations, amortissements et plus ou moins-values

- 2033D - Provisions et amortissements dérogatoires

- 2033E - Détermination de la valeur ajoutée produit

- 2033F - Composition du capital social

- 2033G - Filiales et participations

Il convient de réaliser un état de suivi des amortissements et de leur différé de déductions fiscales au niveau de l’entreprise individuelle ou de la société selon le modèle de tableau proposé par l’Administration en annexe 4 de l ’instruction du 4 avril 2008 BOI 4 D-2-08.

http://www11.minefi.gouv.fr/boi/boi2008/4fepub/textes/4d208/4d208.pdf

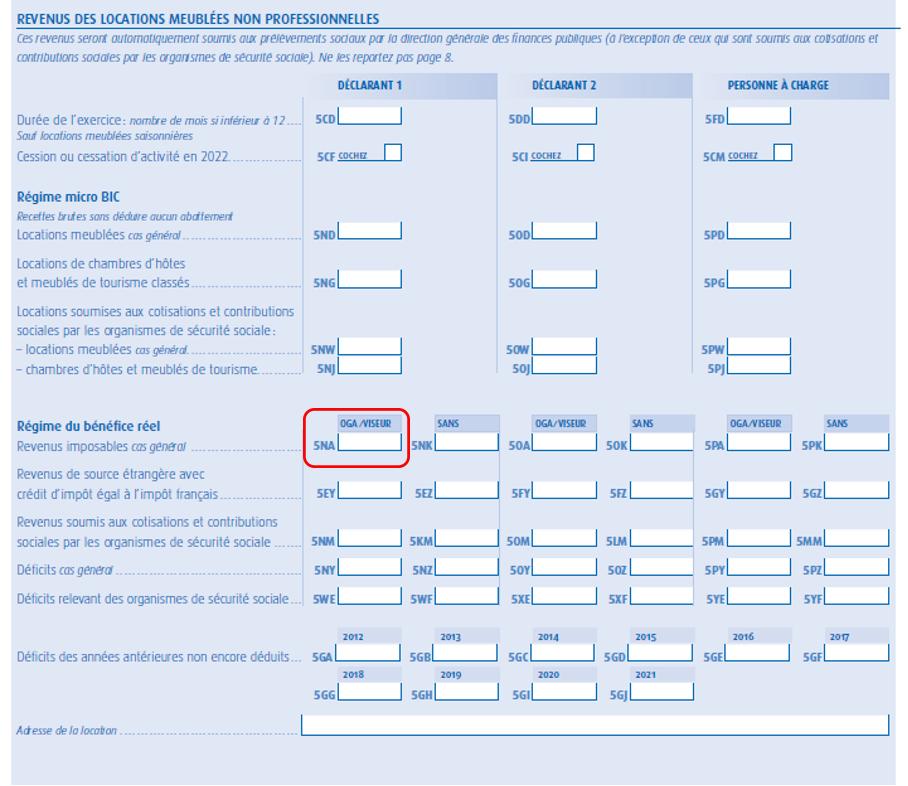

Déclaration 2042 C PRO :

2042C PRO - Reporter le résultat (bénéfice ou déficit)

Remplir la case 5NA (5NY si déficit) :

- Si non adhésion à CGA : 5NK (ou 5NZ)

- Et 5CD (si la durée d’exercice a commencé avant 12 mois.)

- Indiquer l’adresse de la location.

- 5CF si la location a cessé après le 31/12/2022 (pour stopper l’acompte prélevé à la source)

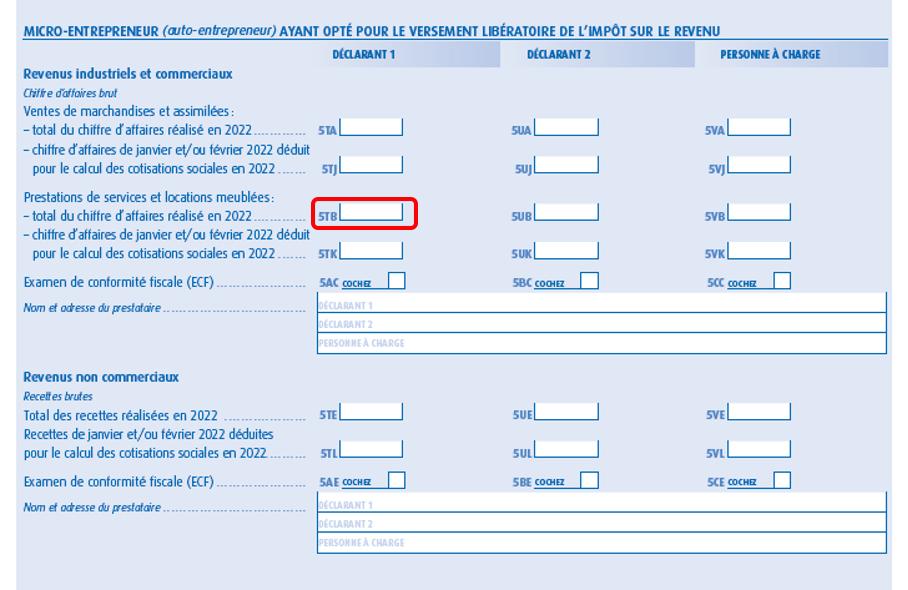

Micro-entrepreneur et option pour le régime du versement libératoire de l’impôt sur le revenu

Cerfa 2042 C PRO

Remplir la case 5TB meublés classiques ou 5TA (chambres d’hôtes et meublés de tourisme).

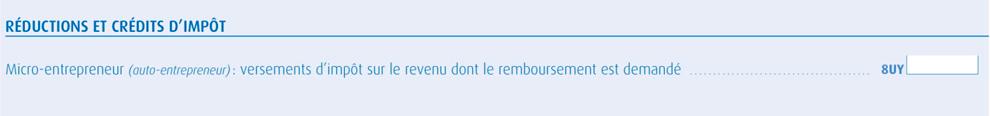

Si les conditions initiales du régime fiscal du micro entrepreneur n’ont pas été remplies, indiquer en case 8UY le montant des versements d’IR effectués en cours d’année d’imposition.

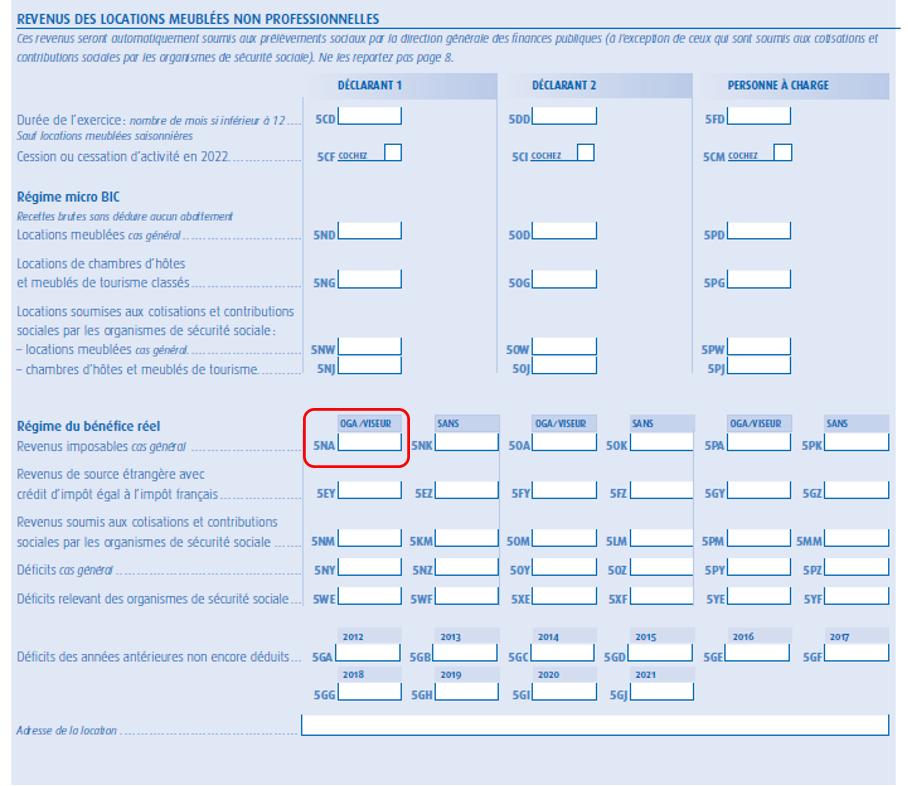

Déclarer les revenus de la location d’un logement meublé

Recettes annuelles inférieures à 70 000 € en 2020 et 72 500 € en 2021

Choix entre le régime « micro BIC » et le régime réel

Régime dit « micro BIC »

Le plus simple et adapté à la location occasionnelle :

- Indiquer le montant des recettes sur la déclaration 2042C pro (5ND).

- Imposition au barème de l’impôt sur le revenu, sur 50% des recettes (abattement pour frais automatique de 50%)

- L’abattement minimal est de 305€ si les recettes sont inférieures à 305 € : aucun impôt.

- Si les conditions de ressources sont remplies et en cas d’option pour le PFL, les recettes doivent être portées sur la 2042C pro (5TB).

Régime réel

- Porter le montant des recettes sur la 2031 SD.

- Déduire l’ensemble des charges pour leur montant exact.

Recettes annuelles supérieures à 70 000 € en 2020 et 72 500 € en 2021

Régime réel

Au-delà de 70 000 € en 2020 et 72 500 € en 2021, les contribuables sont automatiquement soumis au régime réel.

Le plus adapté aux activités professionnelles et le plus complexe.

- Porter le montant des recettes sur la déclaration 2031 SD

- Déduire l’ensemble des charges pour leur montant exact en les portant sur la même déclaration.

- Si les recettes dépassent 82 200 € et que plusieurs prestations para-hôtelières sont réalisées je dois facturer la TVA et je pourrai déduire la TVA payée sur mes achats et mes frais.

Remarque : les locations saisonnières, d'une ou plusieurs pièces de la résidence principale, inférieures à 760 euros sont exonérées et n'ont pas à être déclarées à l'IR.

Un contribuable qui loue 2 biens : l’un en nu et l’autre en meublé, peut-il indiquer leurs revenus sur la même déclaration ?

La réponse : non

- Les loyers tirés d'une location nue constituent des revenus fonciers.

- Les loyers tirés d'une location meublée entrent dans la catégorie des revenus industriels et commerciaux

Il s'agit de deux catégories de revenus différentes. Ils ne sont pas globalisés sur la même déclaration.

Les revenus de la location de locaux nus :

- formulaire de déclaration de revenus fonciers n°2044 ou n°2044 spéciale,

- en cas d’option pour le régime micro foncier, indiquer directement le montant des revenus fonciers (loyers perçus) sur la déclaration de revenus n°2042.

Les revenus de la location meublés :

- sont déclarés en tant que bénéfices industriels et commerciaux (BIC) et reportés sur la déclaration de revenus complémentaire des professions non salariées n°2042 C PRO.